7月份,滬銅價格企穩回升,漲幅4.86%。宏觀面,全球新冠肺炎疫情形勢出現反彈跡象,不過主要經濟體疫苗接種工作繼續推進,利于抑制疫情的反彈勢頭;歐美7月制造業PMI數據強勁,顯示外需繼續釋放;美國基建投資計劃取得進展,且美聯儲延續鴿派態度,利好風險情緒,美元指數承壓。

摘要

7月份,滬銅價格企穩回升,漲幅4.86%。宏觀面,全球新冠肺炎疫情形勢出現反彈跡象,不過主要經濟體疫苗接種工作繼續推進,利于抑制疫情的反彈勢頭;歐美7月制造業PMI數據強勁,顯示外需繼續釋放;美國基建投資計劃取得進展,且美聯儲延續鴿派態度,利好風險情緒,美元指數承壓。基本面,上游銅礦加工費TC企穩回升,銅礦緊張局面逐漸緩解,且廢銅進口供應繼續修復;目前國內銅冶煉廠處于集中檢修期,長期來看需求將呈現較快增長。下游方面,銅價高位回落,利好下游采購意愿,7月市場需求表現好于預期,國內庫存持續消化并低于往年同期水平。終端方面整體偏樂觀,對需求前景構成支撐。

第一部分 銅市場行情回顧

7月份,銅價企穩回升,漲幅4.86%。7月中上旬,全球新冠疫情出現反撲勢頭,令市場避險情緒升溫,同時美國通脹及就業數據表現強勁,引發對美聯儲提前加息的擔憂,美元指數震蕩上行。上游銅礦加工費TC低位回升,冶煉廠成本壓力繼續緩解,加之需求淡季來臨,市場看漲情緒匱乏,銅價低位震蕩調整。7月下旬,全球疫情蔓延的擔憂逐漸消化,疊加美聯儲維持鴿派態度,令市場風險情緒回暖,加之國內冶煉廠進入集中檢修期,下游亦逢低采購,庫存消化情況好于預期,銅價出現反彈跡象,滬銅重回70000上方。

數據來源:瑞達期貨(002961,股吧)、WIND

第二部分 銅產業鏈回顧與展望分析

一、宏觀面分析

7月全球新冠肺炎疫情形勢出現反彈跡象,全球日新增確診病例再次超過50萬例。其中美國新增確診病例數快速增加,再次成為全球增長最快國家。近期新冠Delta變異株在全球范圍內快速傳播,該變異株的潛伏期縮短,而且感染者排出的病毒是過去的1000倍,大大增加密切接觸者感染的幾率。英國近期新增確診病例出現反彈,不過英格蘭于7月19日實行最后階段解封,取消全部社交距離管制措施,而且法律也允許民眾不必繼續在佳立辦公,也可以不用戴口罩。從疫苗接種情況來看,目前中國累計接種疫苗超過15億劑,每百人接種劑量103劑;美國3.4億劑,每百人接種劑量101劑;英國8300萬劑,每百人接種劑量122劑。此次全球疫情反彈勢頭較上一次稍緩,疫苗接種工作的推進起到一定作用。

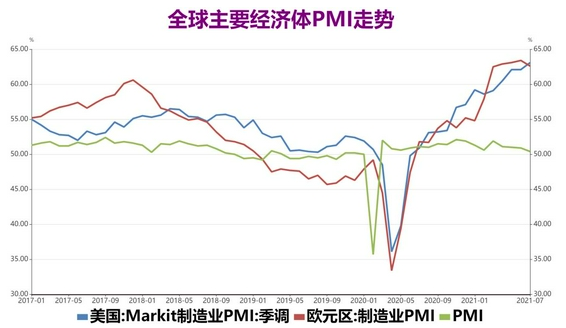

同時,作為關鍵的領先指標,全球主要經濟體最新的制造業和服務業PMI數據出爐。其中,中國7月官方制造業PMI指數為50.4,比上月回落0.5個百分點,繼續位于臨界點以上,制造業總體繼續保持擴張態勢,但步伐有所放緩;服務業PMI指數為53.3,比上月略低0.2個百分點,繼續高于臨界點,表明制造業總體保持平穩擴張;綜合PMI指數為52.4,比上月回落0.5個百分點,表明我國企業生產經營活動擴張速度有所放慢。歐元區7月制造業PMI初值62.6,前值63.1,預期62.5,雖然在4個月以來的低點,但仍好于預期;服務業PMI初值60.4,前值58.3,預期59.3,創181個月新高;綜合PMI初值60.6,前值59.5,預期60,創252個月新高,表明經濟活動在7月份以20多年來最快的速度擴張。隨著疫苗接種的加快和尾聲負擔的減輕,多個歐元區國家政府已經取消了一部分限制措施,這釋放出了被壓抑的需求。美國7月Markit制造業PMI初值63.1,前值62.1,預期62,創下歷史新高;服務業PMI初值59.8,前值64.6,預期64.5,創下今年2月以來的最低值;綜合PMI初值59.7,前值為63.7,創四個月新低。表明美國經濟復蘇仍不平衡,供應緊缺、通脹高企和工資上漲持續給多個行業的穩定復蘇帶來壓力。

數據來源:瑞達期貨、WIND

美國財政政策方面,7月28日,美國國會參議院投票推進了一項約1.2萬億美元的兩黨基礎設施計劃,其中包含一項為道路和橋梁等基礎設施提供的約5500億美元的新聯邦資金。相關立法仍需得到參議院最終投票通過。本次投票的基建方案具體細節還未確定,但其中至少包括1100億美元用于路橋建設,730億美元用于電網建設,660億美元用于鐵路建設,650億美元用于寬帶建設,550億美元用于改善飲用水條件等等。而拜登經濟議程中另外3.5萬億美元的預算天或將單獨推進,預計會啟用預算和解程序,以簡單多數投票的方式通過。若大規模的基建投資計劃獲得批準,將利于美國經濟加快復蘇并提振需求。

美國貨幣政策方面,美聯儲主席鮑威爾于7月15日向國會提交證詞以及美聯儲半年度貨幣政策報告,但仍未透露更多關于縮債的信息。鮑威爾證詞基調仍然偏鴿,標榜寬松的貨幣政策對美國經濟的積極影響,認為勞動力市場恢復還有很長的路要走,強調通脹率走高主要是基數效應與供應鏈瓶頸所致,不擔心資產價格和金融體系的脆弱性,以及強調美國經濟尚未取得實施縮債所需的“實質性進一步進展”、縮債前會“提前通知”等——這些基本屬于“老調重彈”。不過,增量信息多少有一點,那就是:其再次強調了委員們已經就“如何判斷什么是進一步實質性進展”既討論縮債所需條件)進行了討論。雖然尚未取得共識,預計接下來幾次會議仍將繼續討論這一進展。但其也強調,將在宣布任何更改資產購買決定之前給出提前通知。因此在美聯儲延續鴿派論調下,利好市場風險情緒,并且美元指數反彈也受到較大阻力。

數據來源:瑞達期貨、WIND

二、銅市供需體現

1、全球銅市供應過剩

世界金屬統計局(WBMS)報告顯示,2021年1-5月全球銅市供應過剩6.1萬噸。2020年全年為供應短缺89萬噸。2021年5月全球銅消費量為201.34萬噸,1-5月消費量為994萬噸。2021年5月全球銅產量為202.75萬噸,1-5月累計產量為1000萬噸。

國際銅業研究組織(ICSG)最新報告中稱,2021年4月份全球銅市場出現供應短缺。4月份全球精煉銅產量為207萬噸,低于用量214萬噸。早先ICSG曾預計供應過剩。ICSG報告稱,在2021年前四個月,基于中國表觀用量(不包括未報告庫存的變化),全球精煉銅過剩量約為70000噸。初步數據顯示,前四個月全球銅礦產量增長了4%。同期,主要銅生產國智利的產量下降了2%,但第二大生產國秘魯的產量卻增長10%。不過,秘魯在2021年1月至4月的產量仍比2019年同期水平低了17%。4月份印度尼西亞的銅產量增加了約80%,主要是由于格拉斯伯格(Grasberg)地下產量持續增加。ICSG表示,大多數國家的全球需求仍低于疫情大流行前的水平。2020年全球(中國除外)精煉銅用量下降了約9%,而中國表觀用量增加了約9%。ICSG表示,由于5月份銅價創下10747.50美元/噸的紀錄,今年銅均價為9092.01美元/噸,比2020年的全年均價高出47%。

數據來源:瑞達期貨,WBMS

2、全球銅顯性庫存降幅明顯

一般而言,庫存是體現精煉銅市場供需關系的最重要指標。截至7月23日,全球銅顯性庫存報361476噸,較上月末減少49200噸。其中COMEX銅庫存44806短噸,較上月末減少5798短噸,2020年7月份以來整體保持下降趨勢,降幅有所加快;LME銅庫存224750噸,較上月末增加13775噸,7月份LME庫存增長放緩;上期所銅庫存96087噸,較上月末減少57717噸,6月份以來滬銅庫存去化明顯,目前已低于往年同期水平,去庫表現好于預期。整體來看,全球銅顯性庫存明顯下降,其中國內去庫表現較好。

數據來源:瑞達期貨,WIND

三、銅市供應

1、銅礦TC企穩回升

作為精銅的上游原料-中國銅精礦進口依賴度較高,銅精礦的供應主要關注其進口情況。海關總署數據顯示,中國2021年6月銅礦砂及其精礦進口量約為167.13萬噸,環比減少14.07%,同比增長4.84%。今年1-6月銅礦進口量為1150萬噸,同比增加6.08%。據統計數據顯示,當前國內銅礦港口庫存低位逐漸回升,截止7月23日,中國港口銅精礦庫存72.7噸,較6月底增加11.4萬噸;7月23日中國銅礦加工費TC錄得53.6美元/干噸,較6月底9.5美元/干噸,7月份TC進一步上漲,整體來看,國內銅礦港口緊張局面已經得到較明顯改善。6月,CSPT小組召開了小組季度會議,并敲定今年三季度的現貨銅精礦采購指導加工費為55美元/噸及5.5美分/磅;據之前了解,二季度會議上并未設定設定現貨銅精礦采購指導加工費,一季度設定的現貨銅精礦采購指導加工費為53美元/噸及5.3美分/磅。三季度敲定的地板價較一季度的略有上漲,表明目前銅精礦供應緊缺情況已有好轉,不過較歷史來看仍處于低位,顯示冶煉生產的成本壓力依然存在。隨著2021年全球銅礦新擴建投產,疊加海外供應自疫情中恢復,預計今年銅礦供應將保持恢復態勢。不過7月26日,全球最大銅礦項目Escondida銅礦的勞資合同談判進入關鍵階段,運營方必和必拓提交了勞動合同的最終版本。在全球經濟從新冠疫情中逐步復蘇,并帶動金屬價格漲至記錄高位的背景下,過去兩個月,必和必拓與實力強大的工會之間的勞動合同談判一直在高度保密的情況下進行。不過在銅礦生產利潤高企的背景下,銅礦企業對于勞資談判的積極性會比較高,出現罷工或者持續罷工的可能性也會降低。

數據來源:瑞達期貨、WIND

2、廢銅進口增長明顯,精銅煉廠集中檢修

廢銅是上游原材料之一,自2020年11月1日開始,符合《再生銅原料》標準的再生銅將不屬于固體廢物,該標準與7月1日實施的規定相同,因此后續符合規定的廢銅將可自由進口,而不再受限于進口批文量。據國家海關數據顯示,2021年6月廢銅進口150448噸,環比增加8%,同比增加119%。2021年1-6月銅廢碎料累計進口820885噸,較2020年同期增加90.6%,較2019年同期減少4%,較2018年同期減少28.7%。7月份,國內精廢價差維持在2000元/噸左右水平,依然處于歷史較高水平。今年以來國內廢銅進口量較去年得到明顯回升,主要由于廢銅進口新政策的實施,以及經費價差處于高位,使得今年廢銅進口量較去年有大幅增長。而長期來看,目前廢銅進口同比疫情前水平仍有較大增長空間,因此隨著全球疫情逐漸改善,廢銅進口供應仍有望進一步增長,逐步修復國內供應缺口。

2021年6月SMM中國電解銅產量為82.93萬噸,環比降低2.4%,同比增加9.2%。6月份國內冶煉廠依舊處于集中檢修期,國內電解銅產量環比持續回落,其中減量主要來自于西南銅業、赤峰金峰以及豫光金鉛(600531,股吧),但由于祥光以及金隆產量從檢修中恢復,導致環比降幅較小。原料端看,傳聞部分冶煉廠在市場上大量采購冷料,外加廢銅供應量有所收緊,導致冷料加工費小幅回落但冶煉廠仍有利可圖;與此同時,隨著海外銅礦新擴建陸續爬產,銅精礦現貨TC持續回暖,市場甚至聽聞現貨銅精礦TC50左右成交,總體來看,礦端及冷料端同步相對寬松下,冶煉廠維持高開工率。從7月份檢修計劃來看,依然有大量冶煉廠處于檢修階段,但多數冶煉廠冷料備貨充足下,預計檢修影響量僅有1.8萬噸。在TC持續回暖且硫酸價格居高難下的行情下,三季度冶煉廠難改高產量格局。SMM預計7月國內電解銅產量為85.10萬噸,環比上升2.6%,同比增加13.5%;至7月份累計電解銅產量為588.85噸,累計同比增長13.6%。

數據來源:瑞達期貨、WIND

3、銅進口量環比下降

在進口供應方面,根據海關總署數據,中國2021年6月未鍛軋銅及銅材進口42.84萬噸,環比減少3.88%,同比減少34.74%;2021年1-6月累計進口約279.48萬噸,同比減少1.63%。今年由于銅價進一步上漲,導致下游采購興趣下降,二季度國內旺季需求表現不及預期,使得今年上半年國內進口窗口基本處于關閉狀態,銅進口數量增長有限。7月份國內銅進口窗口小幅開啟,不過對海外貨源進口的作用有限,而隨著海外經濟逐漸復蘇,海外需求增長或將導致進口虧損局面持續,預計后市銅進口數量也將受到抑制。并且去年三季度國內銅進口量大幅增長,也將使得后市同比數據將明顯下滑。

數據來源:瑞達期貨、WIND

四、銅市需求

1、銅材產量有望恢復

據國家統計局最新數據顯示,2021年6月銅材產量189.3萬噸,環比增加3%,同比下降12.9%,降幅擴大。1-6月銅材累計產量為1017.8萬噸,累計同比減少1.3%,較2019年同期增長12.4%。從6月份的銅材企業開工率來看,銅桿企業開工率為61.21%,較上月下降0.03個百分點;銅板帶企業開工率為76.58%,較上月下降0.94個百分點;銅棒企業開工率為66.3%,較上月下降2.19個百分點;銅管企業開工率為86.7%,較上月上升3.35個百分點。今年二季度,銅市需求進入旺季,下游訂單數量增加,也使得銅材產量有所回升,不過整體表現依然弱于市場預期。一方面,由于今年春節假期提倡就地過年,銅材企業整體復工復產提前,部分訂單提前進行生產,導致企業采購需求提前釋放;另一方面,由于銅價出現進一步上漲,給下游的加工企業帶來了較大的生產壓力,由于訂單的銷售價格已經確定,而銅價的快速上漲,侵蝕了企業大量的生產利潤,導致部分企業盡量壓縮產能。不過7月銅價走低,利好下游需求改善以及銅材企業生產恢復,需求表現將有所好轉,長期來看仍需關注終端需求表現,有利于上游利潤向下游傳導,進而緩解銅材企業生產壓力。

數據來源:瑞達期貨、WIND

2、銅市終端行業增長趨勢放緩

電網建設是我國銅的主要消費領域,占比在50%以上。電網方面,根據數據統計,截止2021年1-6月,電網基本建設投資完成額累計值為1734億元,累計同比去年增加4.65%,較2019年同期增加5.47%。2021年1-6月我國全社會用電量39339億千瓦時,累計同比增加17.27%,較2019年同期增加15.77%。1-6月份,國內電網完成投資同比大幅提高,主要因去年疫情下低基數影響,去掉疫情影響,較2019年同期錄得小幅增加。二季度國內電網完成投資同比增速快速放緩,主要因去年二季度國內疫情得到迅速控制,企業復工復產加快以及政策投資項目擴大。2021年,國家電網承諾,今年發展總投入5795億元,同比增長4.06%,其中電網投資4730億元,同比增長2.71%。今年電網投資計劃較去年略有增加,將對銅需求構成較強支撐作用。

電源方面,根據數據統計,2021年1-6月,電源基本建設投資完成額累計值為1893億元,累計同比增加8.92%,較2019年同期增加88.9%。我國電源投資從2019年開始徹底扭轉了連續8年的下降態勢,2020年的累計投資額以及同比增速也達到了歷史新高,今年年初延續了快速增長趨勢。其中,1-6月份,水電475億元,同比增長19.1%;風電826億元,同比下降32%;太陽能(000591,股吧)發電165億元,同比增長12.2%。水電、太陽能發電、風電等清潔能源完成投資占電源完成投資的77.4%。此外在中國碳中和目標的情況下,未來風電、光伏等清潔能源投資增長有望保持高速發展。

數據來源:瑞達期貨、WIND

根據國家統計局公布數據顯示,2021年1-6月份,全國房地產開發投資完成額為72179億元,同比增加15%,較2019年同期增加17.2%,兩年平均增長8.2%,維持著較高的投資增速。2021年1-6月份,全國房屋新開工面積累計101288.34萬平方米,同比增長3.8%,較2019年同期下降4%。6月份,房地產開發景氣指數為101.05,比5月份略降0.12個點,連續四個月小幅下降。1-6月房地產開發投資增速有所下滑,在中國落實“房住不炒”、不把房地產作為短期拉動經濟增長的手段”的背景下,多地出臺調控政策讓部分房企投資趨向報收,土地供應“雙集中”政策讓部分重點城市供地時間后移,造成上半年房企土地投資金額偏少。此外,對房地產企業劃的“三道紅線”,促使房企更加注重匯款,控制房子融資規模;以及“銀行放貸業務分四擋”降低社會購房杠桿比例,有助于防止房企盲目擴張,對房地產投資高速增長將產生抑制作用。

數據來源:瑞達期貨、WIND

空調方面,產業在線數據顯示,產業在線數據顯示,2021年6月空調行業產量1528萬臺,同比下降12.21%;1-6月累計產量8652.3萬臺,同比增加14.9%,較2019年同期下降2.3%。2021年6月空調行業銷量1650萬臺,同比下降3.86%;1-6月累計銷量8636.9萬臺,同比增加13.55%,較2019年同期下降4.6%。其中1-6月,內銷出貨量同比增加11.98%,較2019年同期下降15.63%;外銷出貨量同比增加15.28%,較2019年同期增加10.89%。夏季進入空調銷售旺季,不過今年國內空調重點銷售區域出現降雨偏多的情況,同比來看,內銷表現依然表現乏力,一方面,大宗商品漲價對于行業生產節奏的影響較大,導致內銷出現較大下滑,拖累了整個空調行業增長;另一方面,家電是地產后周期行業,當前房貸利率提升,國內地產銷售回落,對需求帶來較大壓力。不過外銷方面同比表現較好,因海外經濟復蘇,外銷訂單依舊飽滿。因此整體來看,關注8月份國內高溫天氣若增多,將利好空調內銷表現,有望緩解目前國內空調銷量增長乏力局面。

數據來源:瑞達期貨、WIND

汽車產銷方面,根據中國汽車工業協會發布數據顯示,2021年6月,汽車產銷分別達到194.3萬輛和201.5萬輛,環比下降4.8%和5.3%,同比下降16.5%和12.4%。2021年1-6月,國內市場的汽車產銷量分別為1256.9萬輛和1289.1萬輛,同比去年分別增長24.2%和25.6%,較2019年同期分別增長3.4%和4.4%。由于2020年二季度汽車產銷逐步恢復,低基數帶來的高增長影響明顯減弱,因此今年二季度產銷同比增速持續回落。但累計數據中,比2019年同期相比有所增長,反應出疫情之后的汽車消費已基本恢復至正常水平,產銷形勢依然呈現向好的發展態勢。不過全球疫情走向和國際環境還存在較大不確定性,芯片供應問題對企業生產的影響可能還將影響至三季度,原材料價格明顯上漲不斷加大企業成本壓力,因此汽車市場的恢復將受到干擾,不過長期來看對全年銷量影響預計比較有限,中汽協對于汽車行業發展繼續保持審慎樂觀的判斷。

新能源汽車方面,2021年6月,新能源汽車產銷分別達到24.8萬輛和25.6萬輛,其中銷量創歷史新高,產銷環比增長14.3%和17.7%,同比增長1.3倍和1.4倍。2021年1-5月,新能源汽車產銷雙雙超過120萬輛,分別達到121.5萬輛和120.6萬輛,同比增長均為2.0倍。與2019年同期相比,產銷同比增長94.4%和92.3%。在新能源汽車主要品種中,純電動和插電式混合動力汽車產銷環比和同比均呈快速增長。今年芯片短缺對新能源汽車影響相對較小,主要因頭部車企加快在新能源上轉型布局,同時規模較小的企業在芯片需求上也更容易得到保障。此外,今年開始實施的《財政部稅務總局工業和信息化部關于新能源汽車免征車輛購置稅有關政策的公告》明確,自2021年1月1日至2022年12月31日,新能源汽車繼續享受免征車輛購置稅的稅收優惠。此外,在國內外車企的共同努力下,新能源汽車產品越來越能夠滿足消費者的用車需求,私人消費者對新能源汽車產品的接受程度正在逐步提升。

數據來源:瑞達期貨、WIND

電子行業方面,根據國家統計局數據顯示,2021年6月集成電路當月產量308億塊,同比增加43.9%。2021年1-6月集成電路累計產量1712億塊,同比增加48.1%。2021年6月電子計算機整機當月產量4300.2萬臺,同比增加28.6%。2021年1-6月電子計算機整機累計產量23032.2萬臺,同比增加40.6%。2021年6月智能手機當月產量11007萬臺,同比下降0.6%。2021年1-6月智能手機累計產量57305萬臺,同比增加17.1%。今年隨著新冠疫情影響將逐步消退,電子產品在生活中的使用仍有較大增長空間,以及5G產業鏈的建設也將帶動電子行業繼續向好。從數據來看,集成電路和電子計算機整機的表現已經完全走出疫情的影響,行業巨大的增長潛力正在快速釋放。而智能手機在近兩年增長陷入停滯,上半年由于5G手機換機潮以及折疊屏、快充等新興科技將帶動周期性的換機需求,加之新興市場的需求支撐,需求得到較大釋放,預計2021年智能手機產量將回升至13.6億部,年增9%,下半年智能手機市場持穩為主。

數據來源:瑞達期貨、WIND

五、8月份銅價展望

宏觀面,全球新冠肺炎疫情出現反彈跡象,此次Delta變異株的大大增強了傳染能力,導致疫情防控難度升級。不過目前接種的疫苗對該變異株存在防御能力,而全球主要經濟體的疫苗接種工作仍在繼續推進。7月份歐元區和美國制造業PMI繼續保持高增長,顯示海外經濟復蘇,需求進一步得到釋放;而中國制造業PMI增速繼續放緩。同時美國基建投資計劃取得進展,并且美聯儲繼續延續鴿派態度,令美元指數承壓,利好風險情緒。

基本面,上游國內銅礦加工費TC繼續上升,不過目前依然僅稍高于一季度的價格,對比歷史來看仍處于低位,顯示生產成本的壓力依然存在,后市隨著銅礦供應繼續恢復,預計逐漸緩解偏緊局面。同時我國符合標準的廢銅進口不再受批文量限制,加之精廢價差保持高位,后市廢銅缺口將繼續修復。7、8月份國內銅冶煉廠進入集中檢修時期,精煉銅產量下降,后市隨著煉廠復工以及原料供應改善,產量將保持增長趨勢。下游方面,6月份以來需求轉入傳統消費淡季,不過由于銅價高位回落,刺激下游采購意愿,需求表現好于預期,國內庫存持續消化并低于往年同期水平。終端行業整體偏樂觀,電網投資計劃同比去年小幅增長,且清潔能源投資加快;房地產行業在政策收緊情況下,投資增速回落;空調行業內銷處于旺季,外銷訂單飽滿;汽車行業保持增長趨勢,短期受到芯片短缺影響;電子行業呈現快速發展,集成電路產量同比大幅增長。展望8月份,銅價預計震蕩回升,建議逢低做多為主。

六、操作策略建議

1、中期(1-2個月)操作策略:謹慎逢低做多為主

具體操作策略

對象:滬銅2109合約

參考入場點位區間:70500-71500建倉均價在71000元/噸附近

止損設置:根據個人風格和風險報酬比進行設定,此處建議滬銅2109合約止損參考69500元/噸

后市預期目標:目標關注74000元/噸;最小預期風險報酬比:1:2之上

2、套利策略:跨市套利-7月滬倫比值小幅上漲,鑒于兩市庫存滬降倫升,兩市比值預計低位回升,建議嘗試買滬銅(CU2109合約)賣倫銅(3個月倫銅),參考建議:建倉位(CU2109/LME銅3個月)7.30,目標7.70,止損7.10。跨品種套利-鑒于當前基本面鋁強于銅,可逢高做空銅鋁比值,建議嘗試賣滬銅、買滬鋁操作,參考建議:建倉位(CU2109/AL2109)3.700,目標3.300,止損3.900。

3、期權策略:鑒于后市銅價預計震蕩偏強,因此可以構建牛市看漲期權,分別同時買入CU2109-C-71000和賣出CU2109-C-74000,該策略Delta為正,在銅價上漲過程中獲得收益,并且鎖定最大收益以及最大虧損。

4、套保策略:現銅持貨商建議觀望,或逢高建立空頭,關注銅價反彈至75000元附近;下方用銅企業可謹慎逢低建立多頭套期保值,目標關注68000元附近。

風險防范

美聯儲態度轉鷹,美元指數強勢回升

精煉銅產量快速增長,下游需求表現乏力